Uma Nota de Médio Prazo (MTN) geralmente se refere a uma nota a pagar com data de vencimento entre cinco e dez anos.

O que é uma nota?

Uma nota, ou nota a pagar, é um documento legal que representa um valor devido por um mutuário a um credor ou investidor. As notas geralmente incluem um valor principal, ou valor de face, que é emprestado ao mutuário e deve ser reembolsado em uma data posterior, além dos pagamentos de juros programados. As notas podem ser consideradas uma forma de título de renda fixa semelhante a um título.

As notas podem ser emitidas por diversas organizações e entidades, incluindo governos federais, governos estaduais ou provinciais, governos municipais, empresas, organizações sem fins lucrativos, etc.

Exemplos de notas incluem:

- Notas bancárias

- Notas do Tesouro

- Notas não seguras

- Notas seguras

- Notas garantidas por hipotecas

- Notas municipais

- Notas de euro

- Notas promissórias

- Notas de demanda

- Notas conversíveis

- Notas estruturadas

- Notas de prazo

Compreendendo as notas de médio prazo

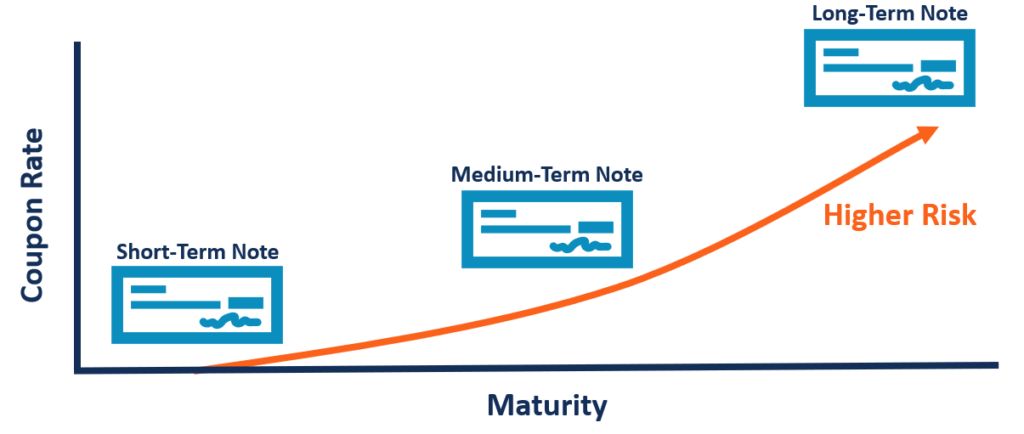

Para distinguir as notas de médio prazo de outras notas, a definição de “médio prazo” deve ser identificada. Geralmente, ao comparar títulos de renda fixa, se todo o resto for igual, as notas de médio prazo virão com uma taxa declarada ou taxa de cupom mais alta do que as notas de curto prazo.

Isto acontece porque, para compensar os riscos associados ao empréstimo de dinheiro por um período de tempo mais longo, o investidor exigirá um rendimento mais elevado. Seguindo essa lógica, uma nota de longo prazo geralmente oferecerá uma taxa declarada mais elevada do que uma nota de médio prazo.

Várias organizações ou corporações podem emitir MTNs e oferecer continuamente as notas por meio de um revendedor. Um revendedor representa os participantes do mercado que compram e vendem títulos por conta própria para fornecer liquidez e criar mercados dentro dos mercados de valores mobiliários.

Contrasta com os corretores, que compram e vendem títulos em nome de outra parte. Os investidores podem selecionar diferentes vencimentos, desde curto prazo (menos de um ano) até longo prazo (mais de 30 anos). No entanto, as notas de médio prazo distinguem-se por oferecerem um prazo de cinco a dez anos.

Vantagens das notas de médio prazo

Da perspectiva de um investidor

Os investidores podem preferir notas de médio prazo se corresponderem ao horizonte temporal que os investidores procuram. Alguns investidores podem não precisar de capital no curto prazo, mas podem eventualmente precisar de fundos no longo prazo. Os investidores podem querer rendimentos mais elevados do que as notas de curto prazo, mas ainda podem necessitar de liquidez no longo prazo.

Para os investidores, as notas de médio prazo são uma alternativa ideal, uma vez que oferecem uma taxa de juro mais elevada do que os investimentos de curto prazo e são preferíveis à renovação contínua de investimentos de curto prazo e de baixo rendimento.

Fazer repetidos investimentos de curto prazo expõe os investidores ao risco de reinvestimento, que é o risco de um investidor não conseguir reinvestir os fluxos de caixa à taxa de retorno desejada. O risco é mais pronunciado num ambiente económico com taxas de juro decrescentes . As notas de médio prazo permitem que os investidores eliminem esse risco no médio prazo e garantam um rendimento específico ao longo da vida do investimento.

As notas de médio prazo oferecem aos investidores a vantagem de oferecer uma gama mais ampla de opções de investimento à sua escolha. Os investidores que desejam investir no mercado de notas de médio prazo podem escolher entre diversas opções de investimento em relação à natureza, tamanho e duração do investimento.

Da perspectiva de um emissor

Os emitentes de notas de médio prazo podem beneficiar da geração consistente de fluxo de caixa proporcionada pela oferta das notas aos investidores. Permite que os emitentes emitam notas conforme necessário para satisfazer as suas necessidades de financiamento. Por exemplo, se uma empresa necessitar de financiar um grande projecto futuro, mas tiver pouco dinheiro, pode emitir notas de médio prazo aos investidores para angariar fundos a um custo inferior ao da emissão de uma nota de longo prazo.

Os emissores também mantêm a flexibilidade de emitir notas com opções incorporadas, como opções de compra.

Opções em notas

Uma opção de compra sobre uma nota também é chamada de nota resgatável ou nota resgatável e permite ao emissor resgatar uma nota antes de sua data de vencimento declarada. Essencialmente, dá ao emitente mais flexibilidade caso pretenda saldar a sua dívida antecipadamente.

Pode ser ideal num ambiente em que as taxas de juro estão a descer, uma vez que um emitente pode reembolsar a nota e depois refinanciar ou emitir uma nova nota a uma taxa de juro mais baixa. Devido à flexibilidade, os investidores normalmente exigem uma taxa de juros mais alta sobre uma nota resgatável, em oposição a uma nota não resgatável, para compensar o risco de um emissor poder resgatar a nota antecipadamente.

Nenhum comentário:

Postar um comentário