O que é a UCP?

Os Costumes e Práticas Uniformes para Créditos Documentários (“UCP”) são a norma que rege os Créditos Documentários. Foi estabelecido pela Câmara de Comércio Internacional (ICC) para mitigar as dúvidas causadas por países individuais que promovem as suas próprias regras nacionais sobre a prática do crédito documentário. O objectivo, entretanto alcançado, era criar um conjunto de regras contratuais que estabelecessem uniformidade nessa prática, obtivessem um entendimento global, uma interpretação e aplicação comuns do crédito documentário, para que os profissionais não tivessem de lidar com muitas regulamentações nacionais conflituantes. A UCP é o conjunto de regras privadas para o comércio mais bem-sucedido já desenvolvido.

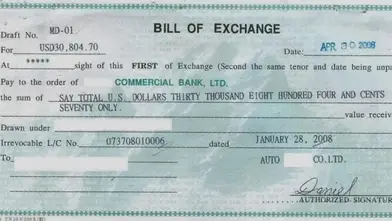

UCP 500 versus UCP 600 – Uma breve história

A primeira versão das regras publicadas pela ICC em 1933, conhecida como (UCP 82), foi revisada seis vezes para acompanhar as necessidades e práticas do mercado, em 1951 (UCP 151), 1962 (UCP 222), 1974 (UCP 290). ), 1983 (UCP 400), 1993 (UCP 500) e a versão mais recente em 2007 conhecida como (UCP 600). Publicado pela primeira vez em dezembro de 2006 e implementado em 1 de julho de 2007.

A origem do UCP 600 e sua finalidade

O UCP 600 é fruto de mais de três anos de trabalho da Comissão de Técnicas e Práticas Bancárias da Câmara de Comércio Internacional (ICC). Um dos objetivos mais importantes do UCP 600 é fornecer uma linguagem mais fácil e abordar o progresso em vários setores para unificar a interpretação e aplicação dos créditos documentários.

As principais questões consideradas na formação do UCP 600

- Abordar os desenvolvimentos nos setores bancário, de transportes e de seguros.

- Linguagem e estilo mais fáceis de remover formulações que poderiam levar a aplicações e interpretações inconsistentes.

- Revisão das opiniões da ICC, decisões do DOCDEX.

- Considerando a incorporação ou relacionamento com ISBP 645, URR 525, ISP 98 e eUCP.

Seções e artigos principais do UCP 600

é composto por 39 artigos que cobrem o seguinte:

- Âmbito e aplicação das regras (artigo 1.º)

- Definições e interpretações (artigos 2° e 3°)

- Obrigações e responsabilidades (do artigo 4.º ao 13.º)

- Exame e tratamento de documentos (do artigo 14.º ao 17.º)

- Documentos incluindo fatura comercial, documentos de transporte e documento de seguro (do artigo 18° ao 28°)

- Disposições Diversas (do artigo 19.º ao 33.º)

- Isenções de responsabilidade (do artigo 34° ao 37°)

- Transferência e cessões (artigos 38.º e 39.º)

Comentário UCP 600

A publicação disponibiliza o texto de cada artigo, as alterações da UCP 500, o comentário que explica e analisa cada artigo e subartigo da UCP 600 e referências cruzadas a outros artigos.

O comentário reflete a opinião do grupo de redação, os usuários do comentário também devem estar cientes de que a decisão de aceitar ou rejeitar documentos depende dos termos e condições do crédito, das disposições aplicáveis da UCP 600 e não do comentário e da prática bancária padrão internacional.

A introdução ao comentário sobre a UCP 600 afirma: 'a redação do Comentário revelou-se mais difícil do que redigir as próprias regras.'

Com cerca de 5.000 comentários recebidos pelo Grupo de Redação durante o processo de revisão, foi impossível para eles fornecer feedback sobre todas as questões que foram ou não incluídas no texto da UCP 600.

Estas questões incluíram, entre outros, os seguintes itens:

- Deverão as palavras “na sua cara” permanecer dentro da UCP?

- Qual era o valor do conceito de “prazo razoável” quando não existia um padrão comum para determinar a razoabilidade globalmente?

- Deveria a UCP reflectir agora a prática crescente de emissão de créditos documentários por entidades não bancárias, substituindo “emitente”, “confirmador”, etc., pelos termos “banco emitente”, “banco confirmador”, etc., que vinham sendo usado em UCPs anteriores?

- A maioria da Comissão Bancária foi a favor da inclusão de uma regra que abrangesse a capacidade de um banco nomeado pagar antecipadamente ou comprar um saque que aceitou ou um pagamento diferido em que incorreu?

- Houve necessidade de um equivalente ao artigo 30.º da UCP 500 quando os artigos do documento de transporte da UCP não mencionam quem efetivamente “emite” o respetivo documento de transporte?

Todos os pontos foram debatidos longamente por comités nacionais encarregados de fornecer informações, para que o Grupo de Redação pudesse avaliar onde os seus representantes na Comissão Bancária desejavam que um artigo fosse posicionado.

O objetivo do comentário é esclarecer os profissionais sobre os processos por trás das mudanças em cada artigo e explicar por que uma mudança foi introduzida, por que nenhuma mudança foi feita, por que algumas questões podem parecer novas, mas não são, ou seja, um esclarecimento em vez de uma mudança , e sugerir a forma como o texto da UCP 600 deve ser entendido e aplicado.

Depois da UCP 600

Depois da UCP 600

URR 725

Como resultado do enorme crescimento no volume de reembolsos interbancários em moeda, permaneceram em grande parte sujeitos a práticas aceites localmente nos principais centros financeiros, com a única exceção dos EUA, onde os bancos formularam as suas próprias regras operacionais, além disso, as práticas em torno dos reembolsos entre bancos ao abrigo de créditos documentários evoluiu para procedimentos mais complicados seguidos por bancos que não são partes nos créditos documentários e fornecem prontamente o reembolso ao beneficiário. Para satisfazer a necessidade de normas internacionais e ajudar na facilitação do comércio, a comissão bancária da ICC autorizou um grupo de trabalho a elaborar as Regras Uniformes para Reembolsos entre Bancos (URR 525) em 1993 e implementadas em 1 de Julho de 1996.

A atualização do URR 525 foi necessária para colocar as regras do URR em conformidade com o UCP 600. Em abril de 2008, o URR 725 foi aprovado pelos comitês nacionais da ICC e implementado em outubro de 2008. O URR 725 não deve ser visto como uma revisão do URR 525. É um processo de atualização que seguiu o mesmo procedimento do eUCP, ou seja, alterar o estilo para corresponder ao do UCP 600.

Os bancos que são solicitados ou autorizados a adicionar sua confirmação geralmente exigem que um banco emissor, antes de adicionar sua confirmação, especifique um banco reembolsador, em vez de ser reembolsado diretamente por um banco emissor. O artigo 13 da UCP 600 cobre os princípios básicos para reembolsos entre bancos. A URR 725 cobre estes princípios com mais detalhes e esclarecimentos, tais como disposições e definições gerais, responsabilidades e responsabilidades, forma e notificação de autorizações, alterações e reivindicações e disposições diversas.

O conteúdo do URR 725

É composto por 17 artigos como os seguintes:

- Aplicação de URR

- Definições

- Autorizações de reembolso versus créditos

- Honra de um pedido de reembolso

- Responsabilidade do Banco Emissor

- Emissão e recebimento de autorização de reembolso ou alteração de reembolso

- Expiração de uma autorização de reembolso

- Alteração ou cancelamento de uma autorização de reembolso

- Compromisso de Reembolso

- Padrões para um pedido de reembolso

- Processando uma solicitação de reembolso

- Duplicação de uma autorização de reembolso

- Leis e usos estrangeiros

- Isenção de responsabilidade na transmissão de mensagens

- Força maior

- Cobranças

- Reivindicações de juros/perda de valor

O que é ISBP 745?

Com a aprovação da UCP 600 em Outubro de 2006, tornou-se necessário disponibilizar uma versão atualizada da Norma Internacional de Práticas Bancárias para o Exame de Documentos sob Créditos Documentários (ISBP 645). A primeira versão foi publicada em 2003, foi considerada apropriada, os parágrafos que apareceram na Publicação 645 e que foram efetivamente cobertos pelo mesmo texto na UCP 600 foram removidos da versão atualizada da ISBP, a publicação 681 é a primeira revisão da ISBP 645. A introdução da UCP 600 afirma: 'Durante o processo de revisão, foi tomado conhecimento do trabalho considerável que foi concluído na criação da Prática Bancária Padrão Internacional para o Exame de Documentos sob Créditos Documentários (ISBP), Publicação ICC 645'.

Uma versão totalmente revisada da ISBP 681 foi realizada e em julho de 2013 a ISBP 745 foi publicada. Preencheu uma lacuna entre as regras gerais da UCP 600 e o trabalho diário dos profissionais de crédito documentário e fornece cobertura de documentos que não são especificamente mencionados na UCP 600, bem como serve como uma ferramenta valiosa para as partes aplicarem corretamente os princípios da UCP 600 e interpreta e esclarece com precisão as condições que aparecem nos créditos documentários, abrange uma série de práticas descritas pelos pareceres da ICC emitidos desde 2007, decisões da Comissão Bancária da ICC, e foi estendido para cobrir documentos, incluindo conhecimento de embarque marítimo não negociável , certificado de beneficiário, lista de embalagem, lista de peso, certificados de beneficiário, certificados de análise, inspeção, sanitários, fitossanitários, quantidade e qualidade.

Deve-se notar que a ISBP 745 não modifica ou exclui artigos da UCP 600 e ambos devem ser lidos na íntegra e não isoladamente. Para enfatizar este ponto, o parágrafo i. das Considerações Preliminares diz “Esta publicação deve ser lida em conjunto com a UCP 600 e não isoladamente.”

Thierry Senechal, Gerente Sênior de Políticas da ICC e Secretário Executivo da Comissão Bancária, disse: “Este guia tornou-se uma ajuda inestimável para bancos, empresas, especialistas em logística e companhias de seguros, em uma base global, ao criar documentos para apresentação ou para exame dos documentos apresentados sob, um crédito documentário.”

Gary Collyer, Presidente do Grupo de Redação para a revisão do ISBP, disse: “As taxas de rejeição diminuíram desde o lançamento original do guia ISBP em 2002 e reconhece-se que um factor importante que contribui para isso é a aplicação das práticas detalhadas em ISBP.”

Seções principais da ISBP 745

Cada seção começa com uma letra alfabética como a seguir:

(I-VII) CONSIDERAÇÕES PRELIMINARES

A) PRINCÍPIOS GERAIS

B) ESBOÇOS E CÁLCULO DA DATA DE VENCIMENTO

C) FATURAS

D) DOCUMENTO DE TRANSPORTE ABRANGENDO PELO MENOS DOIS MODOS DE TRANSPORTE DIFERENTES (“DOCUMENTO DE TRANSPORTE MULTIMODAL OU COMBINADO”

E) Conhecimento de embarque

F) Conhecimento de embarque marítimo não negociável

G) CONHECIMENTO DE EMBARQUE DO AFRETADOR

H) DOCUMENTO DE TRANSPORTE AÉREO

J) DOCUMENTOS DE TRANSPORTE RODOVIÁRIO, FERROVIÁRIO OU HIDROVIÁRIO INTERNO

K) DOCUMENTO E COBERTURA DO SEGURO

L) CERTIFICADO DE ORIGEM

M) LISTA DE EMBALAGEM, NOTA OU SLIP (“LISTA DE EMBALAGEM”)

N) LISTA DE PESO, NOTA OU SLIP (“LISTA DE PESO”)

P) CERTIFICADO DO BENEFICIÁRIO

Q) ANÁLISE, INSPEÇÃO, SANITÁRIO, FITOSSANITÁRIO, QUANTIDADE, QUALIDADE E OUTROS CERTIFICADOS (“CERTIFICADO”)

Diretrizes e documentos de orientação da ICC

As recomendações e documentos de orientação da ICC não alteram as regras da UCP ou as Práticas Bancárias Padrão Internacionais (ISBP), os documentos funcionam como uma resposta da ICC quando vários bancos aplicam interpretações unilaterais e incorretas a determinados artigos e esclarecem a interpretação e aplicação adequadas quando determina que é necessário fazê-lo, além disso, para partilhar opiniões práticas e orientações de especialistas na gestão de transações de financiamento comercial quando surgirem eventos e questões excecionais, por exemplo, neste período excecional devido ao novo coronavírus (“COVID-19” ).

Algumas das diretrizes e documentos de orientação da ICC

- Os requisitos para uma notação integrada

- A utilização de cláusulas de sanção em instrumentos relacionados com o financiamento do comércio sujeitos às regras da ICC

- Notas sobre o princípio do estrito cumprimento

- Decisão da ICC em relação a uma revisão da UCP 600

- A utilização de letras de câmbio sob créditos documentários

- Notas para Formatos de Crédito Documentário

- O impacto da COVID-19 nas transações de financiamento comercial emitidas sujeitas às regras da ICC

- Adenda ao documento de orientação sobre a utilização de cláusulas de sanções de 2014

- A correta interpretação do primeiro parágrafo do artigo 35 da UCP 600

Revisão UCP 600

Qual é a versão mais recente do UCP?

Regras da UCP revisadas seis vezes desde a primeira publicação em 1933, o período entre cada revisão varia de 9 a 14 anos, em 15 de junho de 2017 o Comitê Executivo da ICC divulgou o documento NO.470/1272 para anunciar sua decisão após a votação realizada com Fórum do Comitê Nacional em Roma, em 8 de novembro de 2016 e em 23 de novembro de 2016, em Paris, em relação a uma revisão da UCP 600, os resultados foram que a maioria dos Comitês Nacionais preferiu não prosseguir com uma revisão, apesar de haver alguns contra-ataques. -foram apresentadas opiniões e comentários em apoio a uma revisão da UCP.

Resumo da decisão da ICC em relação a uma revisão da UCP 600

Não se considera, nesta fase, apropriado rever a UCP 600, uma vez que a maior parte dos problemas não reside nas regras em si, mas na aplicação, ou seja, na prática das regras (“prática bancária padrão internacional”).

50% dos problemas aplicam-se aos documentos apresentados: é uma suposição justificável que uma maior compreensão da ISBP 745 ajudaria a aliviar estes problemas e reduzir significativamente esta percentagem, os restantes 50%, é difícil ver como uma revisão da UCP iria fazem uma grande diferença material, uma vez que muitas destas causas estão fora do âmbito de correção por parte do beneficiário.

A maioria dos problemas é causada por:

- má elaboração do crédito

- Falta de compreensão dos fluxos de trabalho do crédito documentário e dos princípios da UCP 600

- Falta de atenção aos detalhes e gestão dos processos de produção, expedição e compilação de documentos

- Dados excessivos e desnecessários sendo adicionados aos documentos

- Acesso restrito ao ISBP 745

Apenas sete itens foram identificados para possível inclusão numa revisão da UCP e a maioria deles já era parte integrante da ISBP 745. Não foram levantados novos problemas que pudessem provar que as regras existentes estão erradas ou que existe uma lacuna.

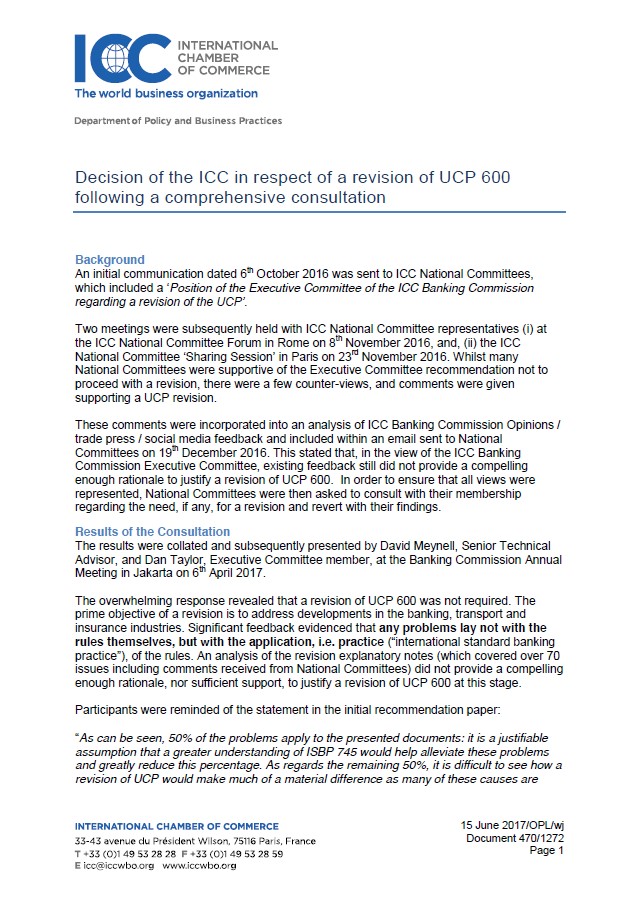

A decisão do Comité Executivo da ICC é que uma maior compreensão das práticas deve ser o caminho a seguir, em vez de uma revisão das regras e isto será alcançado através da implementação de uma abordagem de facilitação em três vertentes:

Superando os problemas acima

Devem ser consideradas as seguintes recomendações que poderão potencialmente reduzir os rácicos de discrepância nos créditos documentários, uma vez que as taxas de incumprimento são bastante elevadas, nomeadamente na primeira apresentação.

- Conforme declarado nas Considerações Preliminares da ISBP 745 (iv), 'muitos dos problemas que surgem na fase de exame do documento poderiam ser evitados ou resolvidos pelas respectivas partes através de atenção cuidadosa aos detalhes no pedido de crédito ou alteração e na emissão do crédito ou qualquer alteração da mesma».

- Um banco emissor deve garantir que qualquer crédito ou alteração que emita não seja ambíguo ou a sua redação esteja sujeita a mais do que uma interpretação e conflitante nos seus termos e condições, visto que a maioria das dificuldades e complicações que surgem de créditos mal elaborados ou mal elaborados.

- Evite inserir detalhes excessivos e incluir termos que pertençam apenas a um acordo/contrato subjacente que cause consequências não intencionais e atrasos no pagamento.

- O requerente e o beneficiário deverão considerar cuidadosamente os documentos exigidos para apresentação, por quem serão emitidos, o conteúdo dos dados e o prazo em que deverão ser apresentados.

- Os créditos documentários não devem incluir condições cujo cumprimento não possa ser verificado a partir da face de um documento.

- Evitar, tanto quanto possível, excluir ou modificar artigos ou subartigos específicos da UCP 600, a menos que tal seja necessário.

- Apenas os documentos necessários devem ser exigidos pelo crédito e garantir que as descrições dos documentos sejam tão simples quanto possível, ao mesmo tempo para atender a quaisquer requisitos contratuais.

- Evite adicionar requisitos genéricos que se apliquem a todos os documentos apresentados.

Lista de desejos do UCP 700

Tal como mencionado acima, o comité executivo da ICC afirmou que não irá rever a UCP 600 tão cedo, por outro lado, também afirma que existem questões identificadas para possível inclusão numa revisão da UCP. Várias questões destacadas por especialistas em financiamento comercial, por exemplo:

- Kim Sindberg em seu blog ' UCP 700 – na mesa? ' Ele descreveu a estrutura e as questões que precisavam ser abordadas e indicou o que deveria/poderia ser alterado nos artigos da UCP 600 e por quê.

- David Meynell e Gary Collyer em seus blogs 'UCP 700' e 'UCP gaps' Eles abordaram uma série de questões que parecem racionais para uma nova versão do UCP 600.

Algumas dessas questões descritas abaixo:

- A remoção da referência à carta de crédito standby.

- A supressão da referência ao «projeto».

- A eliminação da 'negociação' como forma de disponibilidade.

- Deveria ser acrescentado um artigo sobre sanções, ou talvez incluído como subartigo do artigo 36.º “Força Maior”?

- Transportes, a UCP deve proporcionar um reflexo correcto das condições de mercado, incluindo transportes e logística.

- Créditos inoperantes, esclarecimento sobre como e quando o crédito entra em operação.

- Alguns parágrafos da ISBP 745 são mais apropriados para serem uma regra do que uma prática.

- Sugestões de artigos específicos a serem removidos, retrabalhados, remodelados ou mesclados com o ISBP.

eUCP

O Suplemento Uniforme de Costumes e Práticas para Créditos Documentários (UCP) para Apresentações Eletrônicas (“eUCP”) publicado pela primeira vez em 2002 como versão 1.0 complementou o UCP 500, posteriormente atualizado como versão 1.1 em 2007 para acompanhar a publicação do UCP 600 e trazê-lo em em linha com as mudanças na terminologia no UCP 600 e recentemente na versão 2.0 em 2019, a fim de acomodar a prática atual, os desenvolvimentos tecnológicos e a evolução contínua em direção à apresentação eletrônica. As regras foram desenvolvidas intencionalmente com números de versão, a fim de serem atualizadas regularmente quando necessário, de acordo com futuros desenvolvimentos tecnológicos que surjam no financiamento do comércio e sem impactar outras regras existentes da ICC.

Olivier Paul, Diretor de Desenvolvimento Financeiro da ICC, afirmou: “A digitalização do comércio está a tornar-se cada vez mais uma realidade. Ao lançar as novas eRules, a ICC está dando mais um passo na direção certa para garantir que nossas regras sejam adaptadas às novas realidades”,

David Meynell, copresidente do grupo de trabalho e proprietário da TradeLC Advisory, disse: “Estender a mitigação de riscos de um ambiente de papel para o ambiente eletrônico salvaguarda a aplicabilidade das regras da ICC, garantindo ao mesmo tempo relevância em um mundo comercial digital em constante evolução”.

Ao reconhecer a importância das regras eletrônicas, a ICC disponibilizou on-line o texto completo do eUCP para uso dos profissionais de financiamento comercial em todos os lugares. A ICC também publicou uma análise artigo por artigo do eUCP V2.0 e do eURC V1.0 para orientar os bancos sobre as novas regras.

Vale ressaltar que o eUCP não aborda nem define o método necessário para facilitar a apresentação eletrônica, cabendo às partes acordarem a plataforma ou o sistema a ser utilizado.

O conteúdo do eUCP V2.0

É composto por 14 artigos, para evitar confusão entre os artigos da UCP e da eUCP os artigos são numerados com um 'e' precedendo cada número de artigo da seguinte forma:

- e1 Escopo do Suplemento de Costumes e Práticas Uniformes para Créditos Documentários (UCP 600) para Apresentações Eletrônicas (“eUCP”)

- e2 Relacionamento do eUCP com o UCP

- Definições e3

- e4 Registros Eletrônicos e Documentos em Papel V. Bens, Serviços ou Desempenho (novo artigo)

- Formato e5

- Apresentação e6

- Exame e7

- e8 Notificação de Recusa

- e9 Originais e Cópias

- e10 Data de Emissão

- e11 Transporte

- e12 Corrupção de dados de um registro eletrônico

- e13 Isenção adicional de responsabilidade pela apresentação de registros eletrônicos sob eUCP

- e14 Força Maior (novo artigo)

Recursos significativos do eUCP V2.0

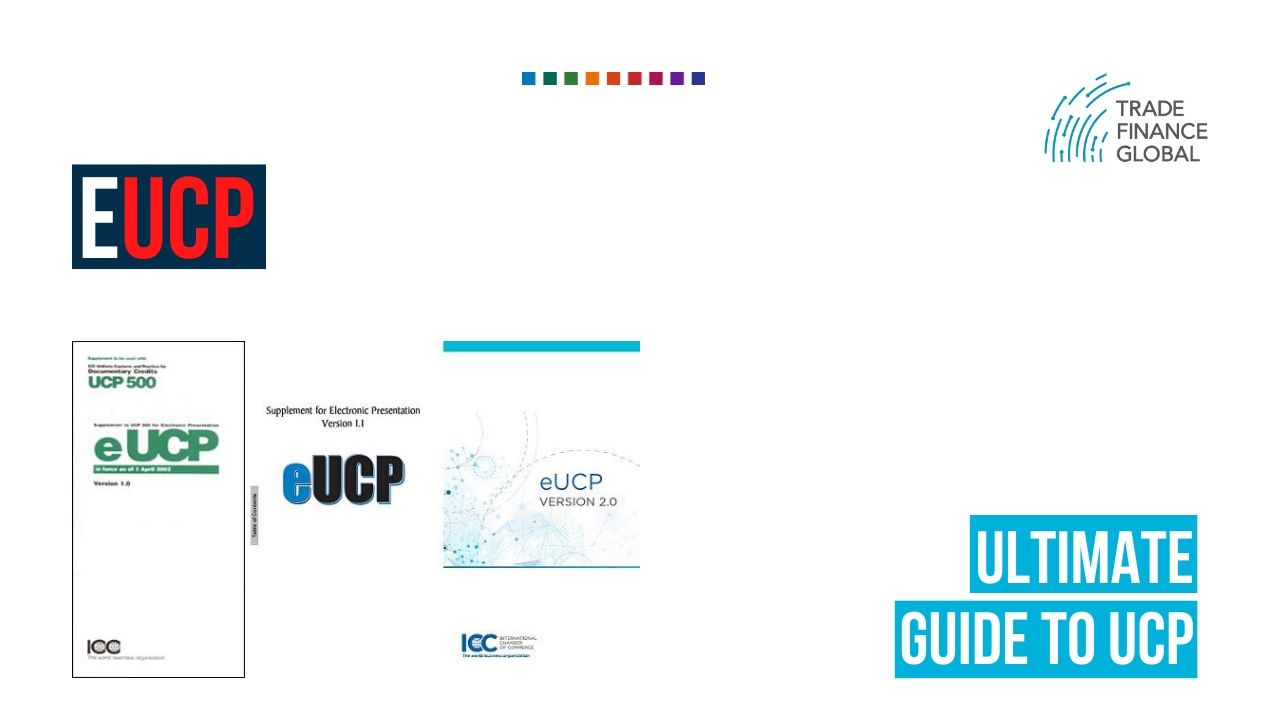

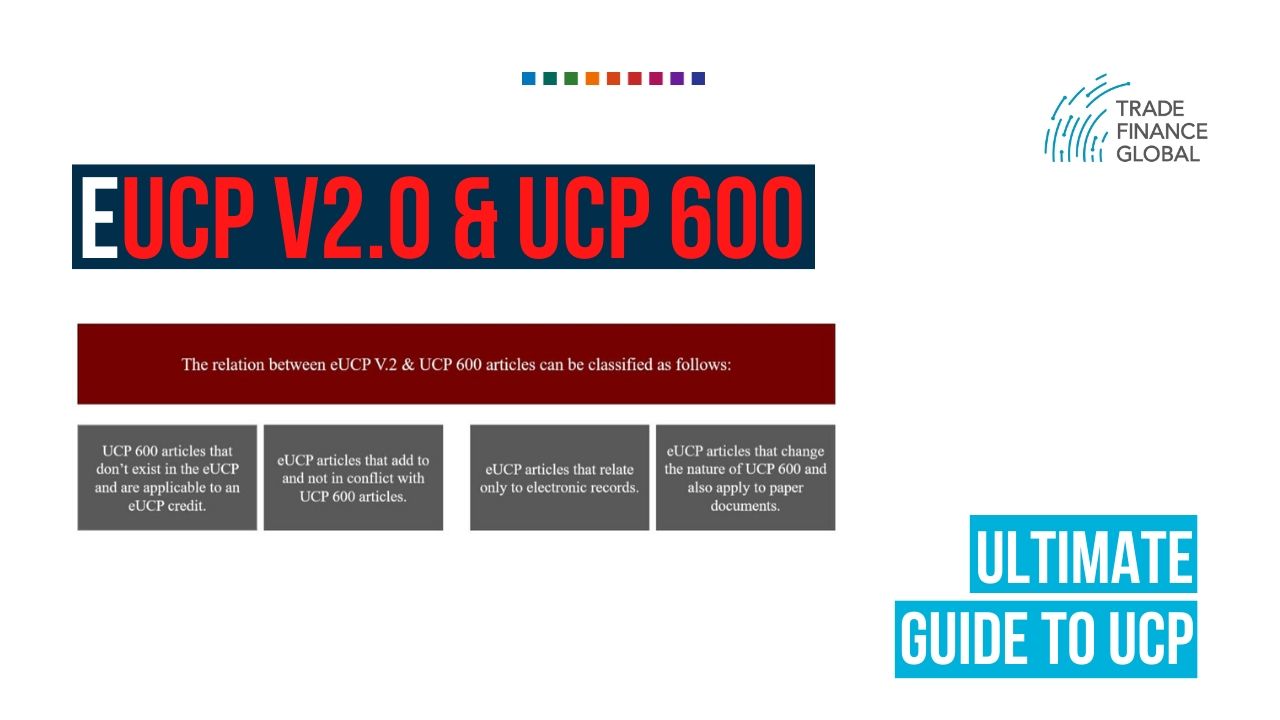

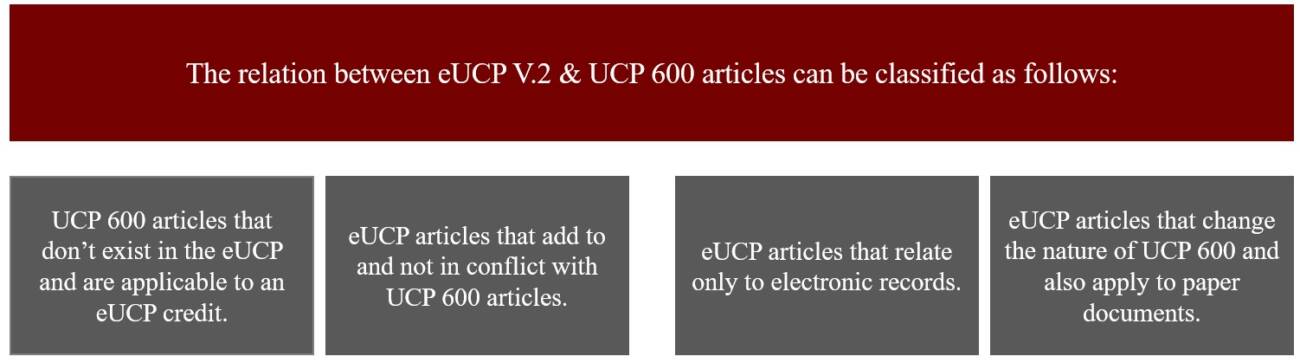

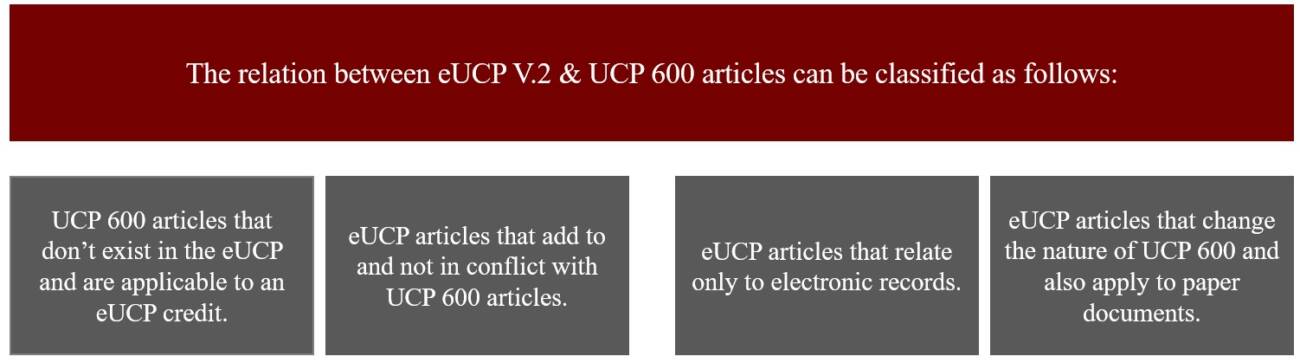

A relação entre os artigos eUCP V2.0 e UCP 600O eUCP V2.0 é um complemento do UCP 600 e deve ser usado em conjunto com o UCP 600.

- Aplica-se quando o crédito indica que está sujeito ao eUCP V2.0.

- Os créditos emitidos sujeitos ao eUCP V2.0 estão automaticamente sujeitos ao UCP 600 sem referência específica.

- Um crédito eUCP deve indicar a versão aplicável do eUCP. Caso não seja indicado, está sujeito à versão mais recente em vigor na data de emissão do crédito eUCP ou, se sujeito ao eUCP por alteração aceite pelo beneficiário, na data dessa alteração.

- A Apresentação pode ser composta por todos os registros eletrônicos ou uma mistura de alguns documentos em papel e alguns registros eletrônicos.

- As disposições da eUCP prevalecerão na medida em que produzam um resultado diferente da aplicação da UCP.

- É composto por uma série de terminologias utilizadas no eUCP V2.0, algumas também aparecem no UCP 600, enquanto outras aparecem apenas no eUCP V2.0

- A exigência de apresentação de um ou mais originais ou cópias de um documento eletrônico é satisfeita pela apresentação de um documento eletrônico.

- Ele fornece um método pelo qual dados corrompidos podem ser representados.

- Os bancos são responsáveis pelos seus próprios sistemas de processamento de dados.

- Artigo de força maior, pois as versões anteriores não incluíam.

Estudo de caso para ePresentation

Primeira ePresentation sob eUCP usando Bolero

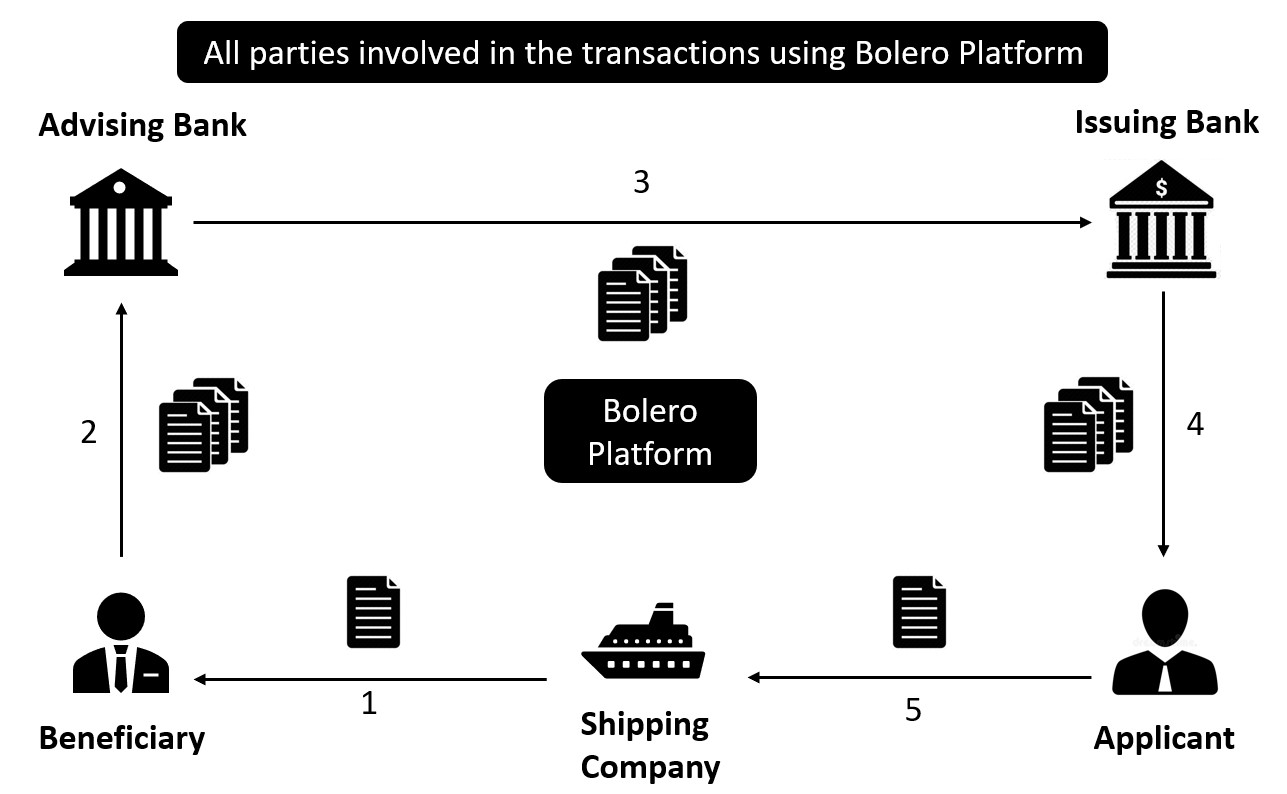

No final de 2010, a Bolero anunciou a primeira apresentação eletrônica através da plataforma Bolero para realizar a apresentação totalmente eletrônica de documentos ao abrigo de um Crédito documentário emitido sujeito a eUCP.

As partes envolvidas na transação:

- A beneficiária BHP, empresa de mineração australiana, anteriormente conhecida como (BHP Billiton)

- O requerente Tae Kyung Ind. Co. Ltd. na Coreia do Sul

- O banco emissor Korea Exchange Bank (KEB)

- O banco consultor e negociador, The Royal Bank of Scotland (RBS)

- A empresa de navegação “K” Line Pte Ltd.

Os documentos eletrônicos enviados via plataforma Bolero pelo beneficiário ao RBS para pré-verificação e depois como apresentação eletrônica formal, após aprovação os documentos encaminhados ao KEB e prontamente honrados.

Arthur Vonchek, CEO da Bolero, disse: “Estamos muito entusiasmados com o sucesso do piloto ao vivo, que demonstra tanto a realidade como as oportunidades substanciais associadas à apresentação direta de documentos”.

O Sr. Yutaka Kuge, gerente geral da “K” Line Pte Ltd. disse: “Os BOLs eletrônicos proporcionam benefícios significativos a todas as partes da cadeia de fornecimento. Especificamente para os armadores, as vantagens mais notáveis são uma trilha de auditoria totalmente rastreável da propriedade do BOL e uma execução mais rápida dos processos administrativos em torno dos BOL, eliminando o atraso ou mesmo a perda de BOL físicos durante a transferência entre as várias partes.”

A ePresentation substitui a necessidade de documentação em papel, poupando assim o tempo de todas as partes envolvidas, ao mesmo tempo que acelera o ciclo de capital de giro através de pagamentos mais rápidos e seguros.

Resumo

- Desde a sua origem, há mais de 85 anos, a UCP rege os créditos documentários e é considerada uma componente fundamental do comércio internacional, bem como aborda a evolução dos sectores bancário, de transportes e de seguros e presta grande apoio, assistência de trabalho abrangente e prática. aos banqueiros, advogados, importadores, exportadores, transportadores, académicos e todas as partes envolvidas no comércio internacional e interno, para que a revisão da UCP 600 seja uma questão vital e não desapareça para acompanhar as necessidades e práticas do mercado.

- A URR fornece um quadro de regras para facilitar a negociação de créditos documentários e o reembolso entre bancos, poupando assim tempo e custos.

- O ISBP serve de auxílio ao beneficiário de um crédito documentário na criação e apresentação de documentos aos bancos, bem como funciona como uma lista de verificação para os verificadores de documentos seguirem no processo de exame de créditos documentários.

- O eUCP fornece um quadro de regras para o tratamento de documentos eletrónicos sob créditos documentários e acomoda os desenvolvimentos tecnológicos.

- A ICC sempre faz todos os esforços para manter o financiamento do comércio fluindo suavemente em todo o mundo, criando padrões e diretrizes para evitar confusão e conflitos entre as partes e ajustando e revisando continuamente as regras para refletir a natureza mutável do setor bancário no comércio.

Autor: Osama Ibrahem formou-se na Faculdade de Comércio da Universidade do Cairo