As debêntures e os depósitos fixos são duas formas diferentes de investir dinheiro através de instrumentos financeiros de risco relativamente baixo. Uma debênture é um título sem garantia. Essencialmente, é um título que não é garantido por um ativo físico ou garantia.

Um depósito fixo é um acordo com um banco em que um depositante coloca dinheiro no banco e recebe um lucro regular com juros fixos.

Os depósitos fixos são um tipo de produto oferecido por um banco com pagamento de juros fixos. As debêntures são instrumentos de dívida sem garantia emitidos por empresas para obter financiamento de capital e com disposições de estruturação mais complexas do que os depósitos fixos.

As debêntures podem incluir juros fixos ou flutuantes, podendo ser conversíveis ou não conversíveis.

Debêntures

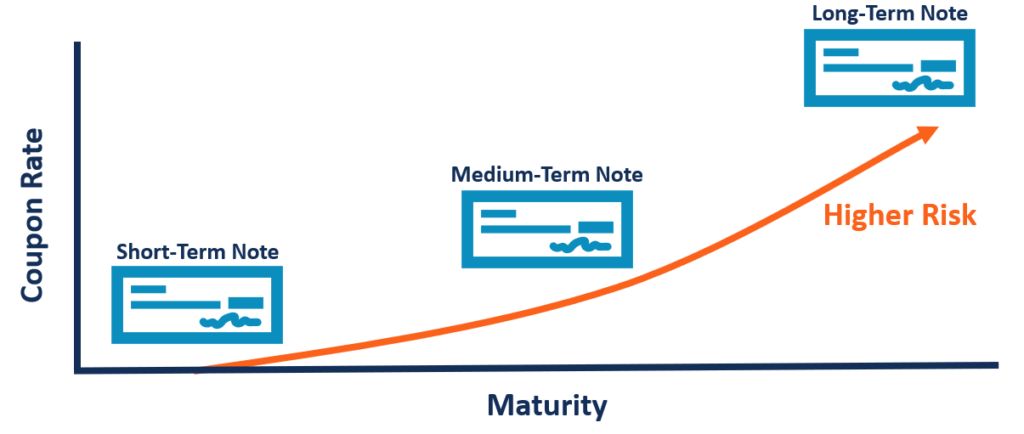

Uma debênture é um tipo de título. No entanto, o termo debênture se aplica apenas a títulos sem garantia. Portanto, todas as debêntures podem ser títulos, mas nem todos os títulos são debêntures. No financiamento empresarial ou corporativo, as debêntures sem garantia são normalmente mais arriscadas, exigindo o pagamento de cupons mais elevados. As empresas muitas vezes preferem a emissão de títulos garantidos porque podem pagar uma taxa de cupom mais baixa.

Um título corporativo sem garantia emitido pela Apple seria um exemplo de debênture. Um título hipotecário corporativo emitido para um grupo seleto de credores que inclua uma provisão garantida para a propriedade seria um exemplo de título garantido não considerado uma debênture.

Às vezes, as debêntures são emitidas com disposições que permitem ao titular trocá-las por ações da empresa. As debêntures não conversíveis são títulos sem garantia que não podem ser convertidos em ações ou ações da empresa. As debêntures não conversíveis geralmente têm taxas de juros mais altas do que as debêntures conversíveis.

Todas as debêntures possuem características específicas. Primeiramente, é elaborado um contrato fiduciário , que é um acordo entre a empresa emissora e o trust que administra os interesses dos investidores. Em seguida, é decidida a taxa do cupom , que é a taxa de juros que a empresa pagará ao debenturista ou investidor. Essa taxa pode ser fixa ou flutuante, dependendo da classificação de crédito da empresa ou do título.

As debêntures são emitidas por meio de corretoras e sindicatos. Os depósitos fixos são um tipo de produto oferecido por um banco.

Para as debêntures não conversíveis, a data de vencimento também é uma característica importante. Essa data determina quando a emissora deverá reembolsar os debenturistas. A forma mais comum de reembolso é chamada de resgate de capital. Por meio desse resgate, a emissora efetua o pagamento à vista na data do vencimento.

Uma parte substancial dos títulos negociados em plataformas de títulos padrão são debêntures. Assim, pode ser mais fácil investir em debêntures do que em títulos garantidos. Muitos títulos garantidos são emitidos para um grupo seleto de credores investidores. Alguns títulos garantidos também podem ser adquiridos por meio de plataformas de corretagem, mas muitos exigem um corretor de serviço completo.

Depósitos Fixos

O depósito fixo, também conhecido como depósito a prazo, é um tipo de produto oferecido pelos bancos. Quando um depositante coloca dinheiro num depósito fixo, o montante do lucro ou juros pagos sobre o investimento é fixo. A taxa não aumentará ou diminuirá em nenhum momento, independentemente das flutuações nas taxas de juros. A taxa de juros oferecida pelos depósitos fixos é geralmente definida pelos padrões de mercado prevalecentes de baixo risco, como a Taxa Interbancária de Londres (LIBOR) ou a taxa do Tesouro.

Os depósitos fixos podem ter vencimentos de uma semana a cinco anos. Os depósitos fixos não podem ser resgatados antecipadamente. Em outras palavras, o dinheiro não pode ser sacado por qualquer motivo até que o prazo do depósito tenha expirado. Se o dinheiro for sacado antecipadamente, o banco poderá cobrar uma multa ou taxa de retirada antecipada .

Um exemplo muito comum de conta de depósito fixo é um certificado de depósito (CD).

Tanto investidores individuais como empresas podem optar por investir em produtos de depósito fixo. Para investidores de varejo, CDs de depósito fixo são oferecidos por diversas instituições bancárias. Para as empresas, os procedimentos de negociação e conta de investimento normalmente variam e geralmente incluem disposições especiais específicas para as necessidades do negócio.

Principais diferenças

As debêntures e os depósitos fixos apresentam várias diferenças importantes. As debêntures só podem ser emitidas por empresas e são utilizadas para levantar capital. Um investidor que investe em uma debênture está investindo em uma empresa e deve compreender os riscos específicos dessa empresa.

O investimento em um depósito fixo pode ser feito tanto por pessoas físicas quanto por instituições. Investir em um depósito fixo envolve a compreensão das disposições do produto, mas normalmente não envolve um alto risco associado às atividades do banco ofertante, uma vez que a Federal Deposit Insurance Corporation (FDIC) segura a maioria dos depósitos fixos.

.jpg)