Nas transações comerciais, os pagamentos precisam ser feitos de maneira segura e oportuna.

Ao estabelecer um novo relacionamento, compradores e vendedores tendem a utilizar intermediários, como bancos, para limitar o risco, garantindo que os pagamentos sejam feitos dentro do prazo.

À medida que a confiança se desenvolve entre o comprador e o vendedor, as empresas podem mudar para outros métodos de pagamento, como dinheiro adiantado ou fornecer crédito comercial em condições de conta aberta.

Os pagamentos no financiamento comercial apresentam vários tipos de riscos para o importador (comprador) e para o exportador (vendedor).

Como empresário, é importante compreender os diferentes riscos de cada tipo de meio de pagamento, para ver qual é o mais favorável e adequado às necessidades do seu negócio.

Este artigo examinará quatro tipos de métodos de pagamento: adiantamentos em dinheiro, cartas de crédito (LCs), cobranças documentais (DCs) e vendas de contas abertas.

Adiantamento em dinheiro

Um adiantamento em dinheiro exige que o importador (comprador) pague ao exportador (vendedor) antes que as mercadorias sejam enviadas, colocando todo o risco sobre o comprador.

Os adiantamentos em dinheiro são comuns em pedidos de baixo valor, como em compras em varejistas online.

Para um vendedor, um adiantamento em dinheiro é o método de pagamento menos arriscado. Fornece ao vendedor capital de giro inicial para produzir e despachar a mercadoria, bem como segurança, uma vez que não há risco de atraso ou não pagamento.

Por outro lado, como comprador, um adiantamento em dinheiro é o método de pagamento mais arriscado, uma vez que pode levar a problemas de fluxo de caixa e aumentar a exposição do comprador ao risco financeiro perante o vendedor.

Este método pode ser problemático se as mercadorias entregues não estiverem de acordo com o padrão, estiverem com defeito ou não forem entregues no prazo.

Cartas de crédito (LCs)

As Cartas de Crédito (LC), também conhecidas como créditos documentários, são instrumentos financeiros juridicamente vinculativos, emitidos por bancos ou instituições financeiras especializadas.

Uma LC garante que o vendedor será pago em nome do comprador, desde que os termos especificados na LC sejam cumpridos.

Uma LC exige um importador e um exportador, com um banco emissor e potencialmente um banco de confirmação (ou aconselhamento), respectivamente. Os financiadores e a sua solvabilidade são cruciais para este tipo de financiamento comercial.

O banco emissor e confirmador substitui efetivamente a garantia de pagamento do comprador, reduzindo o risco para o fornecedor.

Isso é chamado de reforço de crédito.

- Uma transação LC geralmente acontece da seguinte formaUm importador concorda em comprar mercadorias de um exportador – uma ordem de compra (PO) é emitida

- O importador abordará um banco emissor (financiador comercial) que emitirá uma LC se a empresa cumprir os critérios do banco (por exemplo, se for solvente).

- O exportador trabalhará com um banco confirmador, que solicitará que os documentos LC sejam verificados ao banco emissor ( do importador)

- O banco confirmador verificará então o LC e, se os termos forem aceitáveis, o exportador enviará a mercadoria

- O exportador então envia os documentos de embarque relevantes ao banco confirmador

- Assim que o banco confirmador tiver examinado os documentos de envio em estrita conformidade com os termos de LC do banco emissor, eles encaminharão esses documentos para o banco emissor.

- O pagamento é efetuado de acordo com os termos acordados; garantido pelo banco emissor

- O banco emissor então libera os documentos de embarque para que o importador possa reclamar as mercadorias que foram enviadas

- Dependendo dos termos acordados, o banco emissor transfere o dinheiro para o banco confirmador, que então transferirá os fundos para o exportador.

Os LCs são instrumentos flexíveis e versáteis. Uma LC é universalmente regida por um conjunto de diretrizes conhecido como Uniform Customs and Practice (UCP 600) , que foi produzido pela primeira vez na década de 1930 pela Câmara de Comércio Internacional (ICC).

Coleções documentais (DCs)

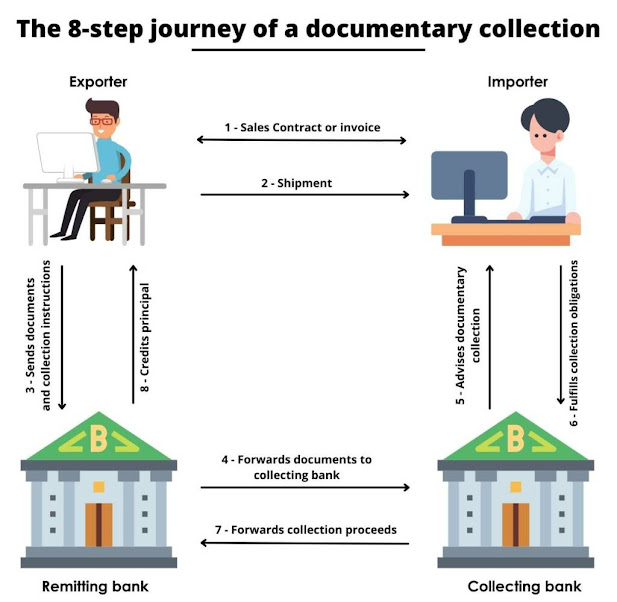

No caso de DC, o vendedor (exportador) solicitará o pagamento apresentando seus documentos de embarque e cobrança ao banco remetente. O banco remetente encaminhará então esses documentos ao banco do importador. O banco do importador pagará então ao banco do exportador, que creditará esses fundos ao exportador.

O papel dos bancos numa coleção documental é limitado; eles não verificam os documentos, não assumem riscos de crédito ou de país, nem garantem o pagamento.

Os bancos apenas controlam o fluxo dos documentos.

Os DC são mais convenientes e mais económicos do que os LC e podem ser úteis se o exportador e o importador tiverem um bom relacionamento.

São frequentemente utilizados se o importador estiver num mercado política e economicamente estável.

Conta aberta

Em uma transação de conta aberta, o comprador paga ao vendedor após a chegada das mercadorias (normalmente 30 a 90 dias depois).

Isto é vantajoso para o comprador, mas acrescenta um risco substancial para o vendedor, o que significa que é frequentemente utilizado quando a relação entre as duas partes já é forte.

O comércio com conta aberta ajuda a aumentar a competitividade nos mercados de exportação e os compradores muitas vezes pressionam os vendedores a negociar em condições de conta aberta.

Como resultado, é mais provável que os vendedores procurem financiamento comercial para financiar capital de giro enquanto aguardam o pagamento.

Os vendedores podem usar seguro de crédito comercial para reduzir o risco de perdas comerciais , que podem resultar de inadimplência, insolvência ou falência de um comprador.

Nenhum comentário:

Postar um comentário